Warum immer mehr Familien die Dienstleistungen des Family Office früher in Anspruch nehmen

Das Internet hat die Art und Weise, wie sich Menschen über Vermögensverwaltung informieren, grundlegend verändert. YouTube-Kanäle erklären komplexe Anlagestrategien, Podcasts nehmen Family-Office-Strukturen auseinander und Online-Communities tauschen reale Erfahrungen mit alternativen Anlagen aus. Private Investmentplattformen senken kontinuierlich die Mindestanlagesummen und machen sie so auch für „kleinere“ Portfolios zugänglich. Auf Plattformen wie Reddit finden ausführliche Diskussionen über QSBS-Optimierung statt, während auf LinkedIn Fallstudien über grenzüberschreitende Steuerplanung veröffentlicht werden.

Die Kunden informieren sich heute über mehrere Quellen und haben Zugang zu denselben Bildungsinhalten, die früher ausschließlich institutionellen Anlegern vorbehalten waren.

Dies schafft eine neue Realität: Kunden mit 2 Millionen Euro verstehen die Portfoliokonstruktion besser als Kunden mit 20 Millionen Euro vor einem Jahrzehnt. Sie erwarten Transparenz, Zugang in Echtzeit und personalisierte Einblicke, unabhängig von der Größe ihres Kontos.

Die neuen Schwellenwerte: Von €1 Mio. bis €10 Mio.

Traditionell arbeiten Wealth-Manager mit Kunden, die über ein investierbares Vermögen von 1-5 Millionen Euro verfügen. Multi-Family-Offices benötigen in der Regel 10 Millionen Euro, insbesondere bei komplexen Strukturen oder grenzüberschreitendem Bedarf.

Einige Anbieter bieten jedoch inzwischen Family-Office-Lösungen bereits ab 1.000.000 Euro an und nutzen die Automatisierung, um Dienstleistungen zu reduzieren, die früher nur für sehr wohlhabende Kunden verfügbar waren.

Die wahre Schwelle ist nicht mehr die Größe des Vermögens, sondern die Komplexität. Ein Tech-Unternehmer mit 5 Millionen Euro und mehr, verteilt auf Aktienoptionen, Immobilien und Startup-Investitionen, benötigt ein ausgefeilteres Berichtswesen als jemand mit 10 Millionen Euro in Aktien.

Wie die Technologie dies möglich macht

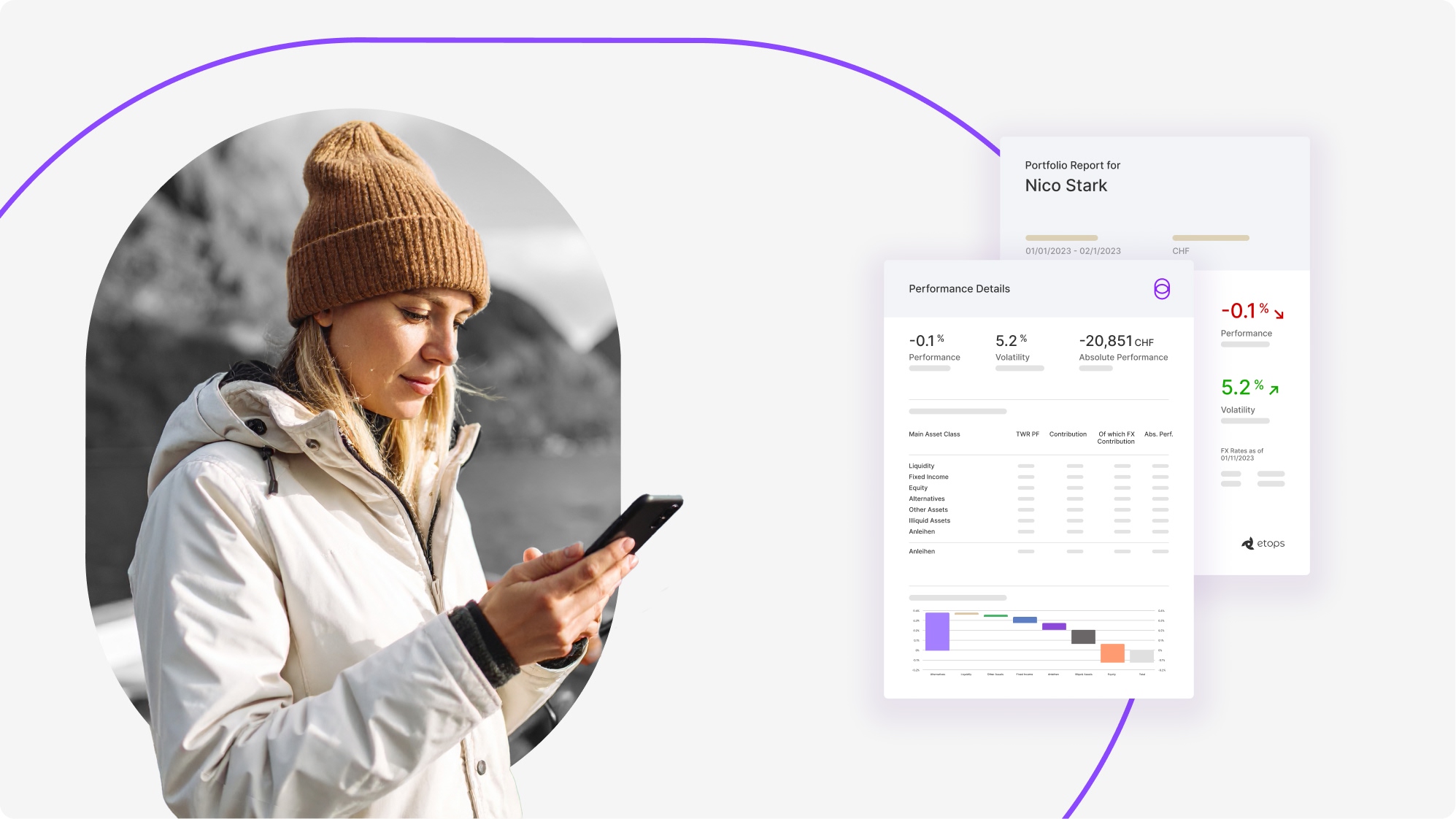

Moderne Plattformen können Daten von mehreren Banken, Verwahrstellen und alternativen Quellen konsolidieren. Sie integrieren illiquide Vermögenswerte in einheitliche Übersichten und erstellen über einfache Schnittstellen konforme Berichte.

Was früher spezielle Teams und eine umfangreiche Infrastruktur erforderte, läuft heute mit skalierbarer Technologie. Dieselben Systeme, die 100-Millionen-Euro-Familien betreuen, können Dutzende von kleineren Kunden effizient verwalten.

Was dies für das Wealth Management bedeutet

Damit eröffnet sich ein völlig neuer Markt. Vermögensverwalter, die sich anpassen, können nun Kunden bedienen, die sie vorher nicht erreichen konnten:

Unternehmer mit komplexen Eigenkapitalstrukturen, Freiberufler mit grenzüberschreitenden Vermögenswerten und Familien, die einen Governance-Rahmen benötigen, ohne ein extrem hohes Nettovermögen zu haben. Diese Kunden wenden sich auch zunehmend privaten Marktinvestitionen wie Private Equity und Immobilien zu, um Liquiditätsprämien zu erzielen und Zugang zu Möglichkeiten jenseits der öffentlichen Märkte zu erhalten. Illiquide Anlagen bieten zwar das Potenzial für höhere Renditen, erfordern aber längere Anlagehorizonte und eine Cashflow-Planung.

Wealth-Manager, die konsolidierte Berichte und Analysen sowohl für liquide als auch für illiquide Vermögenswerte anbieten, ermöglichen es Familien, fundierte Entscheidungen zu treffen, Risiken effektiv zu verwalten und belastbare Portfolios aufzubauen, die auf ihre individuellen Ziele zugeschnitten sind.

Der adressierbare Markt hat sich gerade dramatisch erweitert. Anstatt um einen begrenzten Pool von UHN-Familien zu konkurrieren, können Wealth-Manager ein nachhaltiges Geschäft aufbauen, das die viel größere Gruppe anspruchsvoller Kunden mit einem Vermögen von 1 bis 10 Millionen Euro bedient.

Hier geht es nicht um informierte oder uninformierte Kunden. Es geht um den Zugang zu einem Markt, der bisher eher durch betriebliche Zwänge als durch den tatsächlichen Bedarf verschlossen war.

Die wahre Chance liegt bei denjenigen, die verstehen, dass es heute nicht darauf ankommt, wie viel Vermögen ein Kunde hat, sondern wie komplex seine Situation ist.

Unternehmen, die jetzt damit beginnen, diese Realität zu schaffen, werden am besten in der Lage sein, die Bedürfnisse der Kunden von morgen zu erfüllen.